Die Idee der Kapitalanlage Immobilie

Wenn wir den Kauf einer vermieteten Eigentumswohnung z.B. als zusätzliche Altersversorgung betrachten, vergleichen wir diese mit einem regelmäßigen Sparvertrag mit einer Anfangsinvestition.

Als Anfangsinvestition sind in unserem Beispiel die Kaufnebenkosten bei Erwerb einer Immobilie gemeint. Also die Grunderwerbsteuer, die Notarkosten, die Maklerprovision und eventuell die Grundschuldbestellung (bei Finanzierung)

Diese, je nach Bundesland variierenden Kosten zwischen 9 und 12 % des Kaufpreises, müssen in der Regel aus Eigenkapital erbracht werden. Bei einer angenommen, guten Bonität würde eine finanzierende Bank den Kaufpreis zu 100% finanzieren.

Beispiel: Kaufpreis € 250.000,–

Grunderwerbsteuer: 6,5%

Notar: 2%

Grundschuldbestellung: 0,5%

Makler: 0%

Gesamt: 9% von 250.000,–= € 22.500,– (Anfangsinvestition)

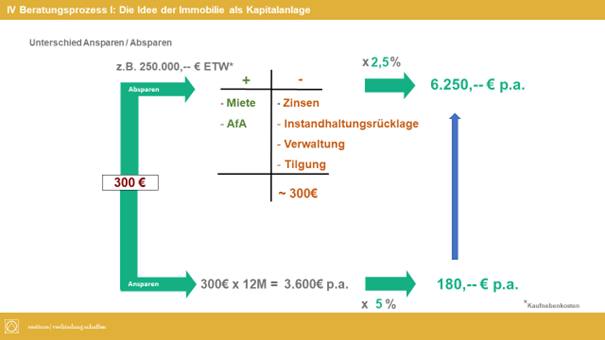

Wenn wir nun den Kauf der ETW mit einem Sparplan vergleichen, rede ich von Ansparen (Sparplan) versus Absparen (Kauf ETW)

Bild: Unterschied Ansparen/ Absparen

Während wir beim Ansparen einen beliebigen Fonds oder ETF Sparplan ansparen, werden hier regelmäßige monatliche Beitrag angespart. Bei einer im Beispiel angenommenen jährlichen Rendite p.a. von 5% werden hier im ersten Jahr ca. €180,- als Rendite auf der Habenseite. Dies wird nun jedes Jahr mehr aufgrund von Zins- und Zinseszinsrechnung.

Beim Absparen, das heißt beim Kauf einer vermieteten Eigentumswohnung haben wir nach Finanzierung, Verwaltung und Instandhaltung trotz der Mieteinnahme und der AfA einen negativen Cashflow von € -300,- / Monat.

Die Idee beim Absparen ist es diese € 300,- monatliche Unterdeckung ins Verhältnis zu der Sparrate des Sparplans, ebenfalls € 300,- zu setzen.

Nehmen wir nun eine jährliche Wertentwicklung der Immobilie inkl. Inflation von 2,5% an, sind das bezogen auf den Kaufpreis von € 250.000,- ein Betrag von ca. € 6.250,-p.a.

Dies erreichen wir natürlich nur durch den Leverage-Hebel der Bankenfinanzierung.

Zu Erinnerung, beim Sparplan waren es anfänglich € 180,- p.a.

Abgerechnet wird am Ende: Eigenkapitalrendite

Wie sich das Investment in eine Kapitalanlageimmobilie rentiert hat, lässt sich erst beim Verkauf final sagen. Sehen wir hierzu das Beispiel am Kauf einer vermieteten ETW in Wiesbaden:

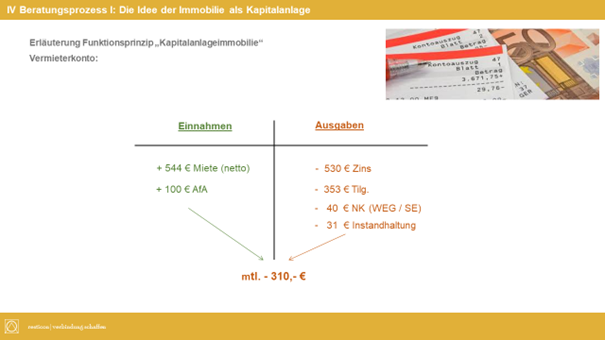

Erläuterung Funktionsprinzip „Kapitalanlageimmobilie“

Beispielrechnung:

ETW Bestand in Wiesbaden

WE 05; 1.OG; 58 m² Wohnfläche

- Kaufpreis: 212.000,– €

- Kaufnebenkosten: ca. 18.000,– € (ca. 8,5%)

- Gesamtkosten: 230.000,– €

- Eigenkapital gesamt : 18.000,– €

- Darlehen: 212.000,– € für 15 Jahre fest, 3% Zins, 2% TG

- Miete netto: mtl. 544,– €

- Mietrendite Brutto: 3,08% p.a.

Schauen wir uns nun das dazugehörige Vermieterkonto an:

Fasse ich mal zusammen:

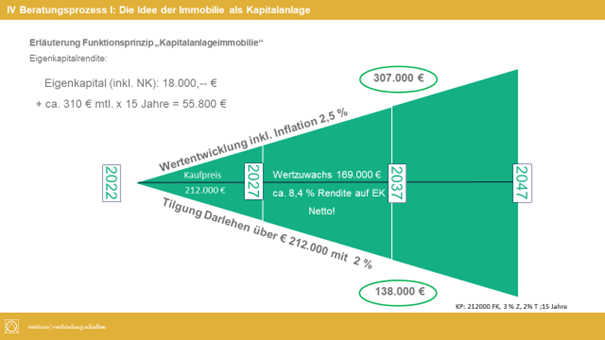

Anfänglich investiert der Käufer der vermieteten ETW den Betrag von € 18.000,- für die Kaufnebenkosten und dann 15 Jahre lang monatlich € 310,-. Wir gehen hier nicht von einer Mietanpassung innerhalb der 15 Jahre aus.

Der gesamte Eigenkapitaleinsatz des Käufers beträgt also € 18.000,- zu Beginn und dann 15 Jahre x €310,- monatlich. Macht zusammen € 73.800,–.

Bei einer angenommenen Wertentwicklung von 2,5% p.a. inkl. Inflation hat die Wohnung nach 15 Jahren einen Wert von € 307.000,-

Gleichzeitig valutiert das Darlehen bei einer laufenden Tilgung von 2% p.a. bei € 138.000,-

Gehe ich nun vom Verkauf der Wohnung nach 15 Jahren für € 307.000,- aus und ziehe davon das noch übriggebliebene Darlehen von € 138.000,- ab, verbleibt ein Gewinn von € 169.000,-

Setze ich diesen nun ins Verhältnis zu meinem tatsächlich eingesetzten Eigenkapital erhalte ich eine Rendite p.a. von 8,4%.

Ich denke das kann sich sehen lassen, auch im Hinblick, dass der Verkauf nach 10 Jahren steuerfrei ist.

Fazit:

Bei einer Kapitalanlage Immobilie hilft mir mein Mieter und das Finanzamt bei meiner Entschuldung des Bankdarlehens. In Zeiten von hoher Inflation profitiere ich zweimal. Als Sachwerteigentümer durch den Inflationsschutz (Immobilie) und als Darlehensnehmer (Schuldner) durch den Kaufkraftverlust meines zurück zu zahlenden Darlehens.

Durch die Finanzierbarkeit (100%) und den steuerfreien Verkauf einer Immobilie als Kapitalanlage (Spekulationsfrist) hat diese Anlageklasse deutliche Vorteile vor anderen Anlageklassen.